Die Rente ist sicher. Früher war dieser Wahlkampfslogan der „Renner“. Heute wirkt er aus der Zeit gefallen. Die Rente ist nicht sicher. Den meisten dürfte das mittlerweile klar sein. Ohne Reform des Rentensystems sieht es düster aus. Höchste Zeit, etwas dagegen zu unternehmen.

Die Zukunft einer Gesellschaft lässt sich am Zustand ihres Rentensystems ablesen. Nehmen wir Deutschland als Beispiel: Das Rentenniveau ist in den vergangenen Jahren kontinuierlich gesunken, die staatlichen Zuschüsse gleichzeitig gestiegen. Altersarmut wird für viele Menschen ein Thema werden, wenn es das nicht schon ist – ein Problem für den Zusammenhalt der Gesellschaft. Wie konnte es nur so weit kommen?

1957 wurde das bis dahin kapitalgedeckte Rentensystem durch ein umlagefinanziertes System ersetzt. Die Erwerbstätigen, die Jungen, zahlen seither für die Renten der Alten in die gesetzliche Rentenkasse ein – und hoffen, dass ihre Kinder es ihnen später gleich tun werden. Eine Abmachung zwischen Jung und Alt. So sollte es auf ewig sein.

Der Generationenvertrag, ein Vertrag, der zwar niemals ratifiziert wurde, aber doch zum unverrückbaren Wertekonstrukt der Nachkriegspolitik hierzulande gehört. Ähnlich funktioniert das Rentensystem in anderen Eurostaaten, in Spanien beispielsweise.

Gesellschaftsstrukturen verändern sich

Das Problem dabei: Gesellschaften wandeln sich. Heute werden weniger Kinder geboren als in den 1950er-Jahren – und die Menschen leben deutlich länger. Im Ergebnis gibt es in den Industriestaaten (in Relation) viel mehr Alte als früher und weniger Junge, also mehr Rentenempfänger und weniger -zahler.

Dieser Trend wird sich sogar noch beschleunigen, denn die sogenannten Babyboomer, die Vertreter der geburtenstarken Jahrgänge 1955 bis 1969, verabschieden sich nach und nach in die Rente ...

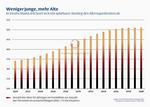

Der sogenannte Altenquotient misst das Kräfteverhältnis zwischen beiden Gruppen, den Jungen und den Alten, und damit nicht zuletzt die Belastbarkeit des umlagefinanzierten Rentensystems. 1950 betrug der Quotient nach Angaben der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) 16; das heißt, auf 100 Personen im Erwerbsalter kamen 16 Personen im Rentenalter.

Heute liegt der Altenquotient schon bei 36, also mehr als doppelt so hoch. Mitte der 2030er-Jahre werden es mehr als 50 sein. Auf zwei Menschen im erwerbsfähigen Alter, von denen längst nicht alle erwerbstätig sein werden, kommt also ein Rentner (vgl. Grafik 1). In den Jahren danach dürfte es kaum besser werden.

Dazu passen die jüngst veröffentlichten Daten, dass die Geburtenrate in Deutschland zuletzt wieder zurückgefallen ist, auf 1,36 Kinder je Frau im gebärfähigen Alter – und damit auf das tiefste Niveau seit 2009. Im Jahr zuvor Betrug die Geburtenrate noch 1,46.

Das Umlageverfahren der gesetzlichen Rentenversicherung stößt damit zunehmend an seine Grenzen. Ablesen lässt sich das zuallererst am Rentenniveau; das liegt gerade noch bei 48 Prozent des durchschnittlichen Lohnniveaus in Deutschland, vorausgesetzt, es wurden vor Eintritt in den Ruhestand 45 Jahre in die Rentenkasse eingezahlt.

Diese verbliebenen 48 Prozent sollen, so ist es aktuell im Gesetzentwurf zum Rentenpaket II nachzulesen, zumindest dauerhaft garantiert werden. Das soll einigermaßen beruhigend auf die kommenden Rentnergenerationen wirken, tut es aber nicht.

Löcher stopfen, die nicht zu stopfen sind

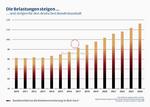

Denn schon jetzt bezuschusst der Bund die Rentenkasse mit Milliarden Euro – Jahr für Jahr. Mehr als 115 Milliarden werden es in diesem Jahr sein. Erstmals durchbrochen wurde die 100-Milliarden-Euro-Marke bereits 2020 (vgl. Grafik 2). Nach den Vorausberechnungen meiner Kollegen aus dem Research Institute könnten es 2030 rund 180 Milliarden und 2035 bereits 240 Milliarden Euro sein. Die Milliarden für die Beamtenpensionen sind da noch nicht mit drin ...

Es ist, als würde man Wasser aus einem leckgeschlagenen Ruderboot schöpfen, immer schneller und schneller. Ein vermutlich hoffnungsloses Unterfangen. Irgendwann setzt die Erschöpfung ein – und das Wasser gewinnt. Weil der Fehler im Falle der Rentenkasse im System liegt.

Ein System, das niemals grundlegend reformiert und den Gegebenheiten angepasst wurde. Stattdessen wurde etwas justiert, herumgedoktert, optimiert. 1992 und 2006 sind beispielweise die Altersgrenzen heraufgesetzt und das Rentenniveau gesenkt worden; das neuerliche Rentenpaket, die vermeintliche Rentengarantie, sortiert sich nahtlos in die Reihe der „Reförmchen“ ein, auch wenn diese in der Vergangenheit stets als großer Wurf gefeiert wurden.

Das grundlegende Problem, die dem Umlagesystem innewohnende Schwäche, auf ausreichend Beitragszahler angewiesen zu sein, ist damit allerdings kaum zu beheben. Der demografische Wandel arbeitet langsam, dafür unerbittlich. Ist der Zug erst losgefahren, lässt er sich kaum mehr stoppen.

Wie so vieles im Leben wurde und wird das Thema Bevölkerungsalterung sowie deren langfristige Auswirkungen verdrängt und die Lösung der Probleme auf die lange Bank geschoben. Regierungsparteien, aber auch solche, die es werden wollen, denken in Legislaturperioden, keinen Tag länger.

Das ist menschlich, zweifelsohne, aber gefährlich. Frei nach dem Motto: Was kümmern mich Dinge, die so weit in der Zukunft liegen? Wichtig ist schließlich, im Hier und Jetzt eine gute Figur abzugeben. Zumal der eigene Ruhestand in den allermeisten Fällen sauber durchfinanziert sein dürfte.

Es werden Geschenke verteilt

Statt die Rentenkasse zukunftstauglich zu machen, ist sie im Laufe der Jahrzehnte zu einem Selbstbedienungsladen verkommen. Ganz gleich, aus welchen Farbspielen die Regierungen auch bestanden haben, es wurden großzügige Geschenke verteilt – an unterschiedliche Wählerklientelen, ohne dass den Auszahlungen adäquate Beitragszahlungen gegenübergestanden hätten. Die Mütterrente ist so ein Beispiel gewesen, bei Weitem aber nicht das einzige.

Als wäre der demografische Wandel nicht schon genug Last für das Umlagesystem. Für die wohlmeinenden Geschenke an die eigenen Wählergruppen müssen am Ende die Jungen geradestehen. Die Bundesbank schätzt, dass der Beitragssatz bis zum Jahr 2070 ohne grundlegende Reform von derzeit 18,6 auf mehr als 30 Prozent steigen dürfte. Das sind keine erbaulichen Aussichten für die Beitragszahler von morgen, wenngleich die Prognosen eher theoretischer Natur sein dürften.

Denn die Beiträge immer weiter anzuheben, ist keine Option für die Regierenden, wenn sie es denn bleiben wollen. Genauso wie das Renteneintrittsalter immer weiter heraufzusetzen oder die Renten stetig zu kürzen. Die letztgenannten Optionen dürften in Zukunft am Willen einer stetig wachsenden Wählergruppe scheitern: der Gruppe der Alten.

Was bleibt, ist die dauerhafte Alimentierung der Rentenkasse durch den Bund. Und auch das ist eine gewaltige Hypothek für die jüngeren Generationen. Denn die Alimentierung hat ihren Preis, in doppelter Hinsicht.

Mehr als 20 Prozent des Bundeshaushalts entfallen mittlerweile auf Zuschüsse zur Rentenversicherung, Tendenz rasant steigend. Das Geld fehlt an anderer Stelle – für Investitionen in die (digitale) Infrastruktur oder das Bildungssystem. Und das ist womöglich der weit höhere Preis, den die jüngeren Generationen zu zahlen haben: Denn je mehr Geld in das soziale Sicherungssystem fließt, also für konsumtive Zwecke ausgegeben wird, umso weniger bleibt für Investitionen in die Zukunft des heimischen Wirtschaftsstandorts übrig, in hochwertige Arbeitsplätze und damit die Zukunft unserer Kinder und Enkelkinder.

Wir brauchen Erfindergeist

Wir haben keine gewaltigen Rohstoffvorkommen, die wir zu hohen Preisen in alle Welt verschiffen könnten. Was wir haben, sind Erfindergeist, Ingenieurskunst und Unternehmertum. Die können aber nur gedeihen, wenn sie an erstklassigen Universitäten gefördert und gefordert werden. Sie können nur zur Anwendung kommen, wenn Unternehmer und all jene, die es womöglich werden wollen, nicht malträtiert werden von einer Bürokratie, die weltweit ihresgleichen sucht, im schlechtesten Sinne.

Sondern sie stattdessen auf eine Infrastruktur zurückgreifen können, die international wettbewerbsfähig ist. Auf ein modernes Straßen- und Schienennetz sowie – nicht zu vergessen – schnelles, leistungsstarkes und verlässliches Internet. Vor einigen Jahren wurde die Digitalisierung als oberste Regierungspflicht proklamiert, mehr aber auch nicht. In den Amtsstuben der Republik ist das Fax immer noch ein allseits beliebter Kommunikationskanal.

Ich reise gerne und viel, insbesondere im asiatischen Raum. Auf meinen Reisen ist mir wichtig, ein Gespür dafür zu bekommen, wie andere Gesellschaften funktionieren. Was zeichnet sie aus, was unterscheidet sie von dem, was wir daheim haben und erleben. Wie steht es um Innovation und technischen Fortschritt?

Ich erinnere mich noch gut und gerne an jene Zeiten, als wir auf Reisen waren und dachten, wie gut es doch laufe in der Heimat. Wie pünktlich und verlässlich die öffentlichen Verkehrsmittel seien, wie vorzeigbar die heimische Infrastruktur und wie beruhigend fortschrittlich das Gesundheitswesen.

Heute ist die Perspektive eine andere. Ich gehe durch Tokio, Shanghai, Hongkong, Singapur oder Dubai – und staune. Ich staune darüber, wie rückständig wir daheim mittlerweile wirken. Andere Volkswirtschaften haben nicht nur aufgeholt, sie haben uns längst eingeholt und überholt. Es gab Zeiten, in denen hätte ich ein deutsches Krankenhaus dem im Ausland stets vorgezogen, so denn ein Aufenthalt nötig gewesen wäre. Heute täte ich das nicht mehr.

Deutschland wirkt zunehmend museal und dysfunktional. Sein Gesundheitssystem, die Deutsche Bahn, Behörden, Infrastruktur – einst wurden wir dafür gelobt und bewundert. Heute werden wir immer häufiger belächelt. Dazu passen auch die Erzählungen von vielen Mittelständlern, mit denen ich regelmäßig diskutiere. Viele sorgen sich um die Zukunft, halten Investitionen zurück, mehr noch: sie prüfen, ins Ausland zu verlagern. Das ist keine gute Entwicklung.

Erst verdienen, dann verteilen

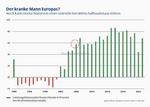

Unser großes Glück ist, dass Deutschland immer noch ein vergleichsweise wohlhabendes Land ist (vgl. Grafik 3). Ein Land, das aber – nicht zuletzt wegen des demografischen Wandels – zunehmend von seiner Substanz zehrt. Irgendwann, in nicht allzu ferner Zukunft, ist der Speck weg. Und dann?

Wir sollten es besser nicht so weit kommen lassen, sondern uns stattdessen daran erinnern, dass alles, was wir an sozialen Wohltaten verteilen, zunächst erwirtschaftet werden muss. Mit dieser Erkenntnis, so banal sie auch klingen mag, wäre schon viel gewonnen. Wir brauchen Realismus und Aufbruchstimmung gleichermaßen, keine „Der-Letzte-macht-das-Licht-aus-Mentalität“.

Nach uns (Babyboomern) bitte nicht die Sintflut! Die Jungen werden sonst mit den Füßen abstimmen. Denn eines ist gewiss: Die Welt hat mehr zu bieten als Hamburg, München, Berlin, Frankfurt oder Köln ... Umso wichtiger ist die Lösung des Rentenproblems. Nicht allein um künftige Rentnergenerationen vor der Altersarmut zu bewahren, sondern auch um zu verhindern, dass immer mehr Steuersubstrat in den sozialen Sicherungssystemen versickert, weil sich die Regierenden nicht trauen eine Reform anzupacken, die diesen Namen auch verdienen würde. Aber was tun?

Verpflichtendes Drei-Säulen-Modell mit bAV

Wir brauchen auch in Deutschland ein verpflichtendes Drei-Säulen-Modell aus gesetzlicher Rentenversicherung, betrieblicher Altersversorgung und privater Altersversorgung. Niemand darf es sich leisten können / müssen, allein auf den gesetzlichen Teil zu vertrauen.

Die betriebliche Altersversorgung (bAV) ist, wie ich finde, dabei die am meisten unterschätzte Säule. Ein Blick in die Niederlande reicht aus, um das zu verdeutlichen: Neun von zehn Arbeitnehmerinnen und Arbeitnehmern verfügen dort über eine betriebliche Altersversorgung, was – in Summe – ein Rentenniveau ergibt, das rund 80 Prozent des Erwerbseinkommens entspricht.

In Deutschland liegt die Verbreitung der bAV bei gerade mal 54 Prozent, das durchschnittliche Rentenniveau, wie zuvor beschrieben, deutlich darunter ... Natürlich sind auch die Unternehmerinnen und Unternehmer gefragt; sie müssen ihrer gesellschaftlichen Verantwortung gerecht werden. Zumal es in ihrem ureigenen Interesse ist, der eigenen Belegschaft ein bAV-Angebot zu unterbreiten.

Denn der demografische Wandel ist nicht allein eine Herausforderung für die gesetzliche Rentenversicherung, sondern auch für den Arbeitsmarkt. Er verschärft den Fachkräftemangel. Und wir brauchen gute, talentierte Leute. Die bekommen wir aber in Zukunft nur, wenn wir ihnen einen attraktiven Arbeitsplatz bieten.

Dazu gehört eben auch eine betriebliche Altersversorgung, die langfristig ausreichend Renditepotenzial bietet und zu der das Unternehmen einen ordentlichen Teil beisteuert. Bei Flossbach von Storch haben wir so eine bAV. Die Kolleginnen und Kollegen aus der Personalabteilung scherzen regelmäßig, dass neue Mitarbeiter zuweilen die Vereinbarung zur Entgeltumwandlung früher unterschrieben zurückgeben als den Arbeitsvertrag.

Aus der öffentlichen Debatte ist die bAV dagegen weitgehend verschwunden. Leider muss man sagen. Stattdessen wird vor allem über die vermeintliche Rentengarantie des neuen Rentenpakets diskutiert – und über die Pläne zur „Aktienrente“. Die ist zweifellos ein Schritt in die richtige Richtung. Nur sind die Summen, die dabei in Rede stehen, gemessen am Finanzbedarf der gesetzlichen Rentenkasse, ein Tropfen auf den heißen Stein.

Es braucht mehr davon, viel mehr. Und es braucht nicht zuletzt deshalb viel mehr, weil der Schritt in Richtung Kapitalmarkt mit Blick auf den Zustand der gesetzlichen Rente sehr spät kommt.

Ich habe neulich in einem der typischen TV-Talk-Formate den Ausführungen einer jungen Dame gelauscht, ihres Zeichens Vorsitzende der Jugendorganisation einer Regierungspartei. Es ging um die „Aktienrente“, vor allem aber darum, dass Aktien Teufelszeug seien. Zitat: „Wir sollten besser nicht mit etwas so Wichtigem wie der Rente zocken!“, sagte sie mehrfach. So sehen es führende deutsche Nachwuchspolitiker, als Zockerei. Ich muss gestehen, ich kann das schwer aushalten. Die Politik hat demnach nicht nur ein Umsetzungs-, sondern obendrein ein Erkenntnisproblem.

Die Wahrheit ist: Ohne die kapitalgedeckte Altersvorsorge zu stärken, ganz gleich ob als betriebliche, private oder staatliche Variante, ist eine generationengerechte Rente nicht mehr zu erreichen. Punkt. Das sollte, das muss man wissen. Und dann muss man wollen.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.