Die US-Notenbank lässt ihre Wertpapierbestände Monat für Monat um viele Milliarden US-Dollar abschmelzen. Doch zuletzt hat sie das Tempo ihrer Bilanzreduktion gedrosselt. Was dahintersteckt.

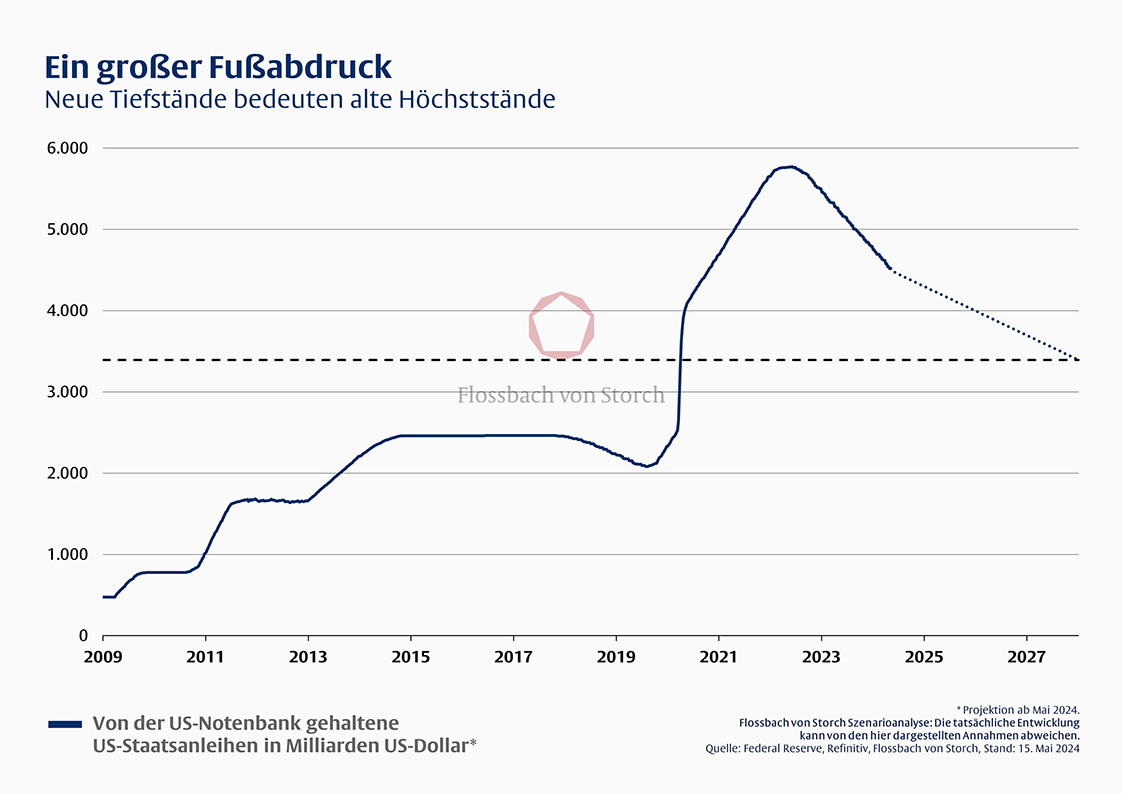

8.965.487.000.000 beziehungsweise, etwas übersichtlicher formuliert, knapp neun Billionen US-Dollar – diese Bilanzsumme der US-Notenbank Federal Reserve (Fed), in der vor allem US-Staatsanleihen im Gegenwert von 5,8 Billionen US-Dollar steckten, markierte im April 2022 einen bis heute unerreichten Höchststand.

Denn kurz darauf begannen die US-Notenbanker, ihre Bilanzsumme als Reaktion auf historisch hohe Inflationsraten behutsam zu reduzieren. Ein Prozess, der mittlerweile immerhin zwei Jahre andauert.

Doch obwohl die Notenbankbilanz bislang „nur“ um gut 1,6 Billionen US-Dollar von diesem Rekordstand geschrumpft ist, soll ab Juni das Tempo beim Bilanzabbau gedrosselt werden. Während hypothekenbesicherte Wertpapiere weiter im monatlichen Umfang von bis zu 35 Milliarden US-Dollar auslaufen und nicht mehr ersetzt werden, ist bei US-Staatsanleihen künftig nur noch ein Abbau von 25 statt der zuvor reduzierten 60 Milliarden US-Dollar pro Monat geplant.

Damit agiert die US-Notenbank mit Blick auf die Reduktion ihrer Wertpapierbestände also fortan weniger restriktiv, während die Leitzinsen weiterhin strikt in der anspruchsvollen Bandbreite von 5,25 bis 5,5 Prozent verharren. Ein Widerspruch?

Keine „lockere“ Geldpolitik

US-Notenbankchef Jerome Powell wollte diesen Schritt auf der Pressekonferenz nach der jüngsten Leitzinsentscheidung nicht überbewertet wissen. Natürlich stehe die Inflationsbekämpfung weiter im Mittelpunkt der US-Geldpolitik. Alles andere wäre angesichts einer Verbraucherpreisinflation von zuletzt 3,4 Prozent auch mehr als überraschend.

Aus Powells Sicht bleiben aber zunächst einmal die Leitzinsen das primäre Instrument zur Inflationsbekämpfung, und hier seien so lange keine Zinssenkungen zu erwarten, bis die US-Geldpolitiker eine höhere Konfidenz hinsichtlich der Erreichung des Zwei-Prozent-Inflationsziels hätten. Der Abbau der Wertpapierbestände spiele bei der Inflationsbekämpfung dagegen eine untergeordnete Rolle und sei an wesentliche Nebenbedingungen geknüpft – Turbulenzen an den Finanzmärkten sollen nämlich um jeden Preis vermieden werden.

Insofern ist der Schritt, das Tempo beim Abbau der Staatsanleihen zu drosseln, möglicherweise auch vor dem Hintergrund zu bewerten, dass die Renditen 10-jähriger US-Staatsanleihen seit Jahresbeginn von 3,9 auf zeitweise bis zu 4,7 Prozent (im April) kletterten. Vielleicht soll die Drosselung beim Abbau der Notenbankbilanz helfen, die US-Renditen nahe der Fünf-Prozent-Marke zu „deckeln“, da zu hohe Staatsanleiherenditen auf die gesamten Refinanzierungskonditionen am Markt ausstrahlen können. Eine Vorsichtsmaßnahme also, die einiges über die heutige Geldpolitik verrät.

Nicht nur datenabhängig

Denn die „moderne“ Geldpolitik agiert in Zeiten erhöhter Inflationsraten nicht nur „datenabhängig“, indem sie das weitere zinsseitige Vorgehen behutsam auf Basis monatlich neuer Daten auslotet. Sie agiert auch immer ein Stück weit „marktabhängig“ – indem sie versucht, Risiken für die Finanzstabilität bestmöglich im Keim zu ersticken.

Und mit dem Schritt, das Tempo beim Abbau der US-Staatsanleihen zu drosseln, sendet die US-Notenbank ein wichtiges Signal hinsichtlich der Liquiditätsbereitstellung und damit der Stabilität im Finanzsystem. Denn schon jetzt wird deutlich, dass die Fed über viele Jahre zig Billionen US-Dollar an Überschussliquidität bereitstellen wird. Eine strategische Absicht, die die US-Notenbank bereits vor mehr als zwei Jahren verkündete.

Überschussliquidität sichert Finanzstabilität

Im Zentrum dieser Überschussliquidität steht dabei ein üppiger Bestand an US-Staatsanleihen auf der Notenbankbilanz. Die Anleihekäufe beziehungsweise Anleihebestände sorgen bei den US-Kreditinstituten für reichlich Zentralbankgeld. Liquiditätsbedingte Störgeräusche im US-Finanzsystem, die die Wirkung der Geldpolitik negativ beeinflussen können, sollen so bestmöglich reduziert werden.

Wie hoch die aus geldpolitischer Sicht optimale Überschussliquidität ausfällt, wird sich in den kommenden Jahren herauskristallisieren müssen. Aber selbst wenn man unterstellt, dass die US-Staatsanleihebestände der Fed in den kommenden Jahren unverändert mit 25 Milliarden US-Dollar pro Monat abgebaut würden, so hätte die US-Notenbank Ende 2027 immer noch einen üppigen Staatsanleihebestand im Gegenwert von rund 3.400 Milliarden US-Dollar (vgl. Grafik) auf ihren Büchern. Damit wird die US-Notenbank noch lange einen großen Fußabdruck im Markt hinterlassen.

Und sofern es in Ausnahmesituationen einmal ungemütlicher werden sollte, sodass die bestehende Überschussliquidität womöglich nicht ausreichen könnte, hätte die Fed jederzeit die Möglichkeit, mit großzügigen Kreditlinien zu intervenieren. Zuletzt geschehen im März 2023, als einige US-Kreditinstitute in Schieflage gerieten. Seinerzeit wurden bei der Fed binnen einer Woche 303 Milliarden US-Dollar an zusätzlicher Liquidität abgerufen.

Die Marschroute der US-Notenbank ist klar. Es gilt, mögliche Liquiditätsengpässe im US-Finanzsystem um jeden Preis zu vermeiden. Die Instrumente dazu hat sie allemal.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.