Viele Anleger fürchten Kursschwankungen. Die gute Nachricht: Es gibt etwas, das dagegen hilft. Ein Plädoyer für mehr Gelassenheit.

Die Rekorde häufen sich an den Aktienmärkten. Ein Allzeithoch folgt dem nächsten. Der Deutsche Aktienindex Dax macht da keine Ausnahme. Das verunsichert viele Anlegerinnen und Anleger. Was hoch steigt, wird umso tiefer fallen. Das gilt insbesondere an der Börse, so die weitverbreitete Wahrnehmung. Ein ungeschriebenes Gesetz.

Gerade in diesen Tagen wird deshalb wieder über die Risiken von Aktienanlagen philosophiert. In den klassischen Medien, den sozialen Kanälen, auf YouTube oder dem Talkshow-Sofa. Auf Letzterem geht es derzeit vor allem um die Rente und Generationengerechtigkeit in Deutschland, wie beides funktionieren kann. Thema ist in diesem Rahmen auch die geplante „Aktienrente“, also letztlich der Kapitalmarkt – die Börse.

Und dann wird es mitunter emotional, vor allem aber: schräg. Es fallen Sätze wie dieser: „Die Existenzgrundlage künftiger Rentner derartigen Risiken (gemeint sind die Kursschwankungen an der Börse ...) auszusetzen, ist unverantwortlich.“ Da sei es doch besser, das Geld direkt ins Casino zu tragen ... Vorgetragen werden derlei Argumente, wenn man sie denn überhaupt so nennen mag, nicht nur von älteren, sondern auch jüngeren Vertretern der Talkshow-Avantgarde.

Was einmal mehr zeigt: Auch wenn sich die Aktionärszahlen in Deutschland in den vergangenen Jahren einigermaßen erfreulich entwickelt haben, bleibt es dabei: Deutschland? Kein Aktienland!

Die Geschichte vom "Börsenglücksspiel"

Was die Norweger wohl zu einer derartigen Argumentationskette sagen würden, zur Geschichte vom Börsenglücksspiel, der Zockerei? Sie haben mithilfe ihres Staatsfonds über die Jahre ein üppiges Beteiligungsvermögen aufgebaut und so das Rentensystem auf ein sehr breites und stabiles Fundament gestellt. Vermutlich zuckten sie nur ratlos mit den Schultern. Oder sie schmunzelten über so viel Einfalt.

Die Norweger fühlen sich nicht als Spekulanten und Zocker, auch wenn es an der Börse durchaus mal ruckeln kann. Sie fühlen sich als das, was sie sind: als Aktionäre, also Menschen, die sich an guten Unternehmen beteiligen. Als Unternehmer. Die Aktie eines guten Unternehmens ist kein Jeton!

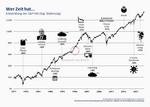

Aber wie gehen sie mit all den Krisen um, den Crashs? Sie haben Zeit, vor allem aber Geduld; sie lassen die Stürme vorüberziehen. Ich weiß, das ist viel leichter gesagt als getan – aber der Versuch zählt. Zumal die Erinnerungen an die verschiedenen Katastrophen, selbst die größten unter ihnen, mit der Zeit verblassen werden (vgl. Grafik).

Umso wichtiger ist es, sich dieses Zusammenhangs immer wieder zu versichern: Wer in Aktien investiert, muss Zeit haben. Fünf Jahre mindestens, besser sehr viel länger. Wer die nicht hat: Besser Finger weg! Denken Sie an den Unternehmer, die Unternehmerin – würden die eine Firma gründen, sagen wir, für sechs Monate? Oder ein Jahr? Nein, würden sie natürlich nicht; Unternehmer denken in Jahrzehnten und Generationen.

Ein wunderbares Instrument

Junge Menschen haben Zeit. Wer mit Studium oder Ausbildung fertig ist, zum ersten Mal ein auskömmliches Gehalt bezieht, sollte deshalb beginnen, einen Teil davon in Aktien zu investieren. Direkt, wer es sich zutraut, die Ertragsperspektiven von Unternehmen langfristig einzuschätzen, oder über Fonds.

Das Ganze regelmäßig, wieder und wieder. Ein Sparplan ist ein wunderbares Instrument. Er erzieht die Sparer, dabeizubleiben, mindestens aus Gewohnheit. In guten wie in schlechten Zeiten. Dabeibleiben ist am Ende alles. Und wer das tut, jahrzehntelang, wird später, im Alter, mit sehr großer Wahrscheinlichkeit keine Probleme mit der Rente haben. Langfristig bieten Aktien das größte Renditepotenzial, allen Krisen und Kurskapriolen zum Trotz. Junge Menschen sollten das für sich nutzen.

Wer regelmäßig spart, muss nicht permanent auf die Kurse schauen; muss nicht in jedem „Chart-Zucken“ eine Handlungsoption sehen, das Depot umzukrempeln. Er kann meiner Meinung nach los- und laufenlassen. Sind die Kurse hoch, kauft der Sparplansparer weniger Aktien oder Fondsanteile, sind sie niedrig, kauft er entsprechend mehr. Regelmäßiges Sparen erzieht zudem zu Gelassenheit. Und genau die braucht es – neben dem Faktor Zeit – bei der Geldanlage. So kann die sich über viele Jahre entfalten.

Vergessen sie Rabatz und Klamauk

Der Eigentümer einer selbst genutzten Immobilie wird kaum jeden Tag den Preis seines Reihenhauses prüfen. Er wird sich vermutlich auch nicht grämen, wenn der Bodenrichtwert seines Grundstückes stagniert oder zwei Jahre hintereinander fällt. Im Zweifel weiß er es nicht einmal. Ihm hilft, dass ihn der Preis seiner Immobilie nicht sekündlich „anschreit“, so wie der Kurs einer Aktie auf den unzähligen Kursseiten im Internet.

Ihm hilft auch, dass nicht jeden Tag Tausende Experten darüber befinden, ob seine Immobilie derzeit (zu) teuer oder (zu) günstig ist. Dass nicht täglich Studien herausgegeben und Preisziele angehoben oder gesenkt werden, so wie bei den Aktien großer Konzerne. Weniger ist mehr bei der Geldanlage, auch wenn uns die Börsenhektik, der damit zusammenhängende Rabatz und Klamauk, tagein, tagaus etwas anderes vorgaukeln.

Philipp Vorndran, Partner bei Flossbach von Storch und seit Jahrzehnten als Redner in Europa unterwegs, fordert in seinen Vorträgen regelmäßig die Wiedereinführung der sogenannten „Spekulationsfrist“. Wenngleich er gleichzeitig darauf hinweist, dass der Begriff irreführend und typisch deutsch sei. Eigentlich müsste von einer „Investitionsfrist“ die Rede sein.

Früher, bis zum 1.1.2009, hat es so eine Frist gegeben. Wer zuvor eine Aktie mindestens ein Jahr gehalten hatte, musste Kursgewinne danach nicht versteuern. Bei Immobilien gibt es eine solche Frist nach wie vor – nur beträgt sie zehn Jahre. Für zehn Jahre plädiert Vorndran auch im Falle von Aktien. Zehn Jahre sind definitiv ein Investitionszeitraum und – anders als das eine Jahr früher – definitiv keine Spekulationsfrist.

Die Steuerbefreiung wäre der Lohn für den langfristigen Anlagehorizont, der Lohn für unternehmerisches Denken. Und er wäre ein Renditeturbo und damit ein Segen für die private Altersvorsorge, für den langfristigen Aufbau eines Vermögens.

Über den Autor:

Yannick Döller arbeitet als freier Journalist.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.