Vor den 1980er-Jahren hießen die Emerging Markets noch „Dritte-Welt-Länder“. Danach rückten sie in den Fokus von Investoren. Mehr als 40 Jahre Anlagegeschichte im Rückblick.

Beim Thema Emerging Markets winken derzeit viele Anlegerinnen und Anleger ab. In den vergangenen zehn Jahren haben sie mit Aktien aus stark wachsenden Volkswirtschaften, gemessen am MSCI Emerging Markets, zwar Geld verdient – doch es war deutlich weniger als mit einem diversifizierten, weltweiten Aktienportfolio, gemessen am MSCI World. Manche Investoren meinen, man müsse deshalb nicht mehr in diesen Märkten vertreten sein.

Dabei zeigt ein Rückblick, dass die Aktienmärkte der Emerging Markets bereits mehrmals über längere Phasen besser abgeschnitten haben als die Aktien der Industrienationen. Wer aber erfolgreich in das immer noch junge Anlagesegment investieren will, muss auf die richtigen Länder und Unternehmen setzen. Zudem brauchen Anleger und Anlegerinnen einen langen Atem.

Ein Rückblick zeigt auch, warum viele aktive Anlagestrategien gegenüber Indexstrategien immer wieder im Vorteil waren.

Bescheidene Anfänge

Bereits in den 1960er Jahren, als die Volkswirtschaften, die heute als Emerging Markets gelten, noch „Dritte-Welt-Staaten“ hießen, förderte die zur Weltbank zählende International Finance Corporation (IFC) den privaten Sektor dort – teils auch mit Aktieninvestments. Ab 1980 sammelte die Organisation systematisch Daten zur Wertentwicklung der damals wichtigsten Börsen. Die Wertentwicklung erschien vielversprechend. Und so präsentierte Antoine van Agtmael vom IFC 1981 einer Investmentgesellschaft seine Idee, den ersten „Dritte-Welt-Aktienfonds“ aufzulegen.

Die Idee kam an. Doch der Begriff „Dritte Welt” sei für die Länder, in die investiert werden solle, abschätzig und schrecke potenzielle Investoren ab. Van Agtmael zog sich übers Wochenende zurück und kreierte mit „Emerging Markets“ einen Namen, der sich durchgesetzt hat. Einige wenige Emerging-Markets-Aktienfonds sollten bald folgen – mit bescheidenen Volumina, die meist ausschließlich institutionelle Investoren bereitstellten.

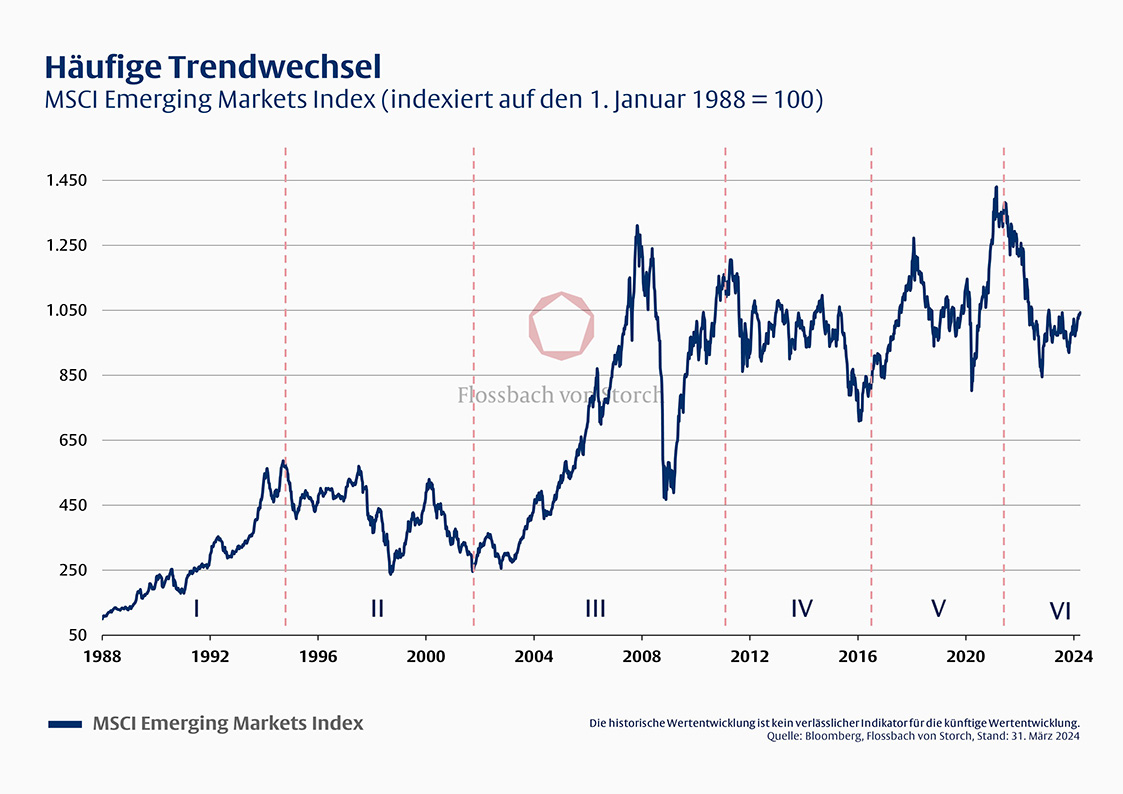

Und so lässt sich die Entwicklung dieses Marktes erst ab 1988 systematisch verfolgen. So weit reicht der Aktienindex MSCI Emerging Markets zurück. Dieser gilt heute als der wichtigste Indikator für die Börsenentwicklung wachstumsstarker Länder. Seine Zusammensetzung variierte zwar immer wieder. Dennoch eignet er sich aus unserer Sicht, um die Wertentwicklung von Schwellenländeraktien im Großen und Ganzen zu beurteilen. Aus unserer Sicht gab es bis heute sechs Phasen.

Phase 1: Aufbruch- und Goldgräberstimmung

Im Jahr 1988 waren viele Wachstumsmärkte für internationale Investoren nicht zugänglich. Im neu aufgelegten MSCI Emerging Markets waren nur zehn Börsen vertreten. Der heute wenig bedeutende Aktienmarkt Malaysia bildete mit einem Anteil von 34 Prozent das Schwergewicht.

Alle Index-Unternehmen zusammen hatten, gemessen an ihrer Marktkapitalisierung, ein Gewicht von 0,9 Prozent am MSCI All Countries World Index (ACWI), einem globalen Aktienindex, der im Gegensatz zum MSCI World auch die aufstrebenden Märkte einschließt.

Derzeit umfasst der MSCI Emerging Markets Index knapp 1.400 Aktien aus 24 Ländern, die einen Anteil von zwölf Prozent des MSCI ACWI auf sich vereinen. Gemessen an den über 40 Prozent der globalen Wertschöpfung, die auf die Emerging Markets entfallen, ist dieser Anteil auch heute noch relativ klein. Mit der Öffnung des Eisernen Vorhangs 1989 beschleunigte sich die Globalisierung rasant und viele Investoren begannen, ihre Portfolios global auszurichten. Und so hat sich der MSCI Emerging Markets Index von 1988 bis zum Herbst 1994 nahezu versechsfacht.

Er schnitt damit um Längen besser ab als der MSCI World, der in diesem Zeitraum unter dem Kursrutsch japanischer Aktien litt, die nach einer kreditfinanzierten Blase von 1989 bis 2003 zeitweise fast 80 Prozent an Wert verloren.

Fazit: Hohes Wachstum ungleich hoher Anlegergewinn

Unter den Emerging-Markets-Investoren der ersten Stunde dominierte das Credo, dass ein hohes Wirtschaftswachstum den Anlageerfolg automatisch nach sich zieht. Viele Portfoliomanager wählten daher zunächst eine stark wachsende Volkswirtschaft aus, um danach auf Firmensuche zu gehen. Sie konnten sich als Perlentaucher fühlen.

Viele Unternehmen wurden damals erstmals von professionellen Analysten unter die Lupe genommen. Sie werden noch heute deutlich weniger häufig untersucht als die Aktien an den entwickelten Märkten. Für aktive Portfoliomanager ergeben sich dadurch vielversprechende Möglichkeiten.

Die Wachstumsthese hat sich hingegen nicht bewährt. So hat sich das Bruttoinlandsprodukt (BIP) in China seit 1988 von etwa 400 Milliarden US-Dollar auf über 17.700 Milliarden US-Dollar ver-44-facht. Der Hang Seng China Enterprises verdoppelte sich seit seiner erstmaligen Berechnung im Juli 1993 aber gerade einmal. Warum haben Investoren so wenig vom Wachstum profitiert?

Gründe dafür sind zum einen, dass die Indizes nicht zwangsläufig die Struktur der Volkswirtschaft widerspiegeln. Zum anderen wurden insbesondere in China viele Kapitalerhöhungen und Börsengänge durchgeführt, die zu Gewinnverwässerungen und einem Aktienüberhang geführt haben. Auch müssen bei vielen Unternehmen Abstriche bei der Corporate Governance gemacht werden.

So wurden die Aktienmärkte in China lange von staatlich kontrollierten Banken und anderen staatsnahen Konzernen (SOE) dominiert. Bei diesen Unternehmen geraten die Interessen der Minderheitsaktionäre häufig in den Hintergrund und die Unternehmen müssen für das Erreichen politischer Ziele herhalten.

Ähnliche Phänomene sind auch in anderen Märkten zu beobachten. Während der MSCI Emerging Markets auch heute noch viele staatsnahe Unternehmen enthält, versuchen wir, diese weitgehend zu meiden und legen bei der Unternehmensauswahl dieselben Kriterien an wie in entwickelten Märkten. So suchen wir auch dort Qualitätsunternehmen, die in Zukunft attraktive Erträge erwarten lassen. Ihre Produkte und Dienstleistungen sollten gefragt sein, ihre Marktposition attraktiv und ihre Bilanzen solide. Wir achten auf die Eigentümerstruktur und auf ein integres und fähiges Management.

Phase 2: Krisen, Krisen, Krisen

Ab 1994 wurden die Kurse an den Emerging Markets gleich mehrfach auf Talfahrt geschickt: Bei der Mexikokrise (1994), der Asienkrise (1997) und der Russlandkrise (1998). Nur zwei Jahre später, nachdem sich die Kurse bereits deutlich erholt hatten, platzte dann auch noch die Technologieblase und sollte auch Emerging-Markets-Aktien nochmals mit in die Tiefe reißen. In dieser Phase verlor der MSCI Emerging Markets gut 50 Prozent, während der MSCI World im selben Zeitraum um etwa ebenso viel zulegen konnte. Keine der Finanzkrisen war vorher erwartet worden.

So wuchs Mexikos Wirtschaft solide, als es 1994 dem Nordamerikanischen Freihandelsabkommen (Nafta) beitreten sollte. Dazu waren Vorbedingungen zu erfüllen und von 1988 bis 1991 wurden mehr als 250 Unternehmen privatisiert. Die Erlöse kamen dem Staatshaushalt zugute und bei einer Schuldenquote von 35 Prozent des Bruttoinlandsproduktes boten mexikanische Staatsanleihen 16 Prozent Rendite, während 10-jährige US-Bonds deutlich niedriger lagen.

Doch ab Februar 1994 verdoppelte sich binnen Jahresfrist der US-Leitzins auf sechs Prozent und mexikanische Papiere waren nicht mehr gefragt. Der Peso musste abwerten. Schulden in US-Dollar erdrückten fortan das Land, das ein Hilfsprogramm brauchte.

Kaum kehrten die Investoren nach Mexiko zurück, nahm in Thailand 1997 die Asienkrise ihren Anfang. Infolge der Liberalisierung des Finanzsektors war es dort zu einem Kreditboom gekommen. Immer mehr Aktien und Immobilien wurden auf Pump gekauft und es bildete sich eine spekulative Blase.

Die Tigerstaaten, deren teils hohe Wachstumsraten vor allem exportgetrieben waren, nutzten dabei immer stärker Fremdwährungskredite – doch 1997 verlor zunächst der thailändische Bath gegenüber dem US-Dollar stark an Wert. Viele Finanzintermediäre konnten schließlich in Thailand Kredite nicht mehr bedienen. Die Krise weitete sich auf Malaysia, Indonesien und Korea aus. 1998 sollten die Russlandkrise und 2001/2002 die Argentinienkrise folgen.

Fazit: Von externem Geld abhängig zu sein, macht anfällig

Diese historischen Beispiele zeigen, wie gefährlich es in Krisenphasen werden kann, wenn eine Volkswirtschaft allzu sehr von externen Geldgebern abhängt. Im Fall frei schwankender Wechselkurse wird die Währung dann rasch zum Ausgleichsventil. Kapitalabflüsse sind oft gleichbedeutend mit einer Währungsabwertung. Je heftiger diese ausfällt, desto größer wird die Verunsicherung der Investoren. Ein Teufelskreis kann entstehen.

Umso erfreulicher ist es, dass im Jahr 2023 Emerging-Markets-Aktien in fast allen bedeutenden Märkten zulegen konnten, obwohl die US-Notenbank die Zinsen so schnell anhob wie noch nie. Dies dürfte auf ein tieferes Verschuldungsniveau, eine erhöhte Sparquote und eine gesunkene Abhängigkeit von ausländischem Kapital zurückzuführen sein. Auch ein starker Arbeitsmarkt, ein robuster Inlandskonsum und eine solide Geld- und Fiskalpolitik haben in vielen Emerging Markets für positive Wachstumsüberraschungen gesorgt.

Dennoch bleiben viele aktive Portfoliomanager in Ländern mit immer noch bestehenden großen Abhängigkeiten vorsichtig. Dazu zählt von den größeren Märkten insbesondere die Türkei. Das Land ist stark von Energieimporten abhängig, was die Leistungsbilanz belastet. Zwischen 2018 und 2023 verschärfte eine abenteuerliche Notenbankpolitik die Lage und der Außenwert der Lira sank immer mehr – und damit das Vertrauen von Investoren.

Phase 3: Der Globalisierungsboom

Mit dem Beitritt Chinas zur Welthandelsorganisation 2001 kehrte der Optimismus allmählich zurück. Die Wirtschaft war dort schon vorher kräftig gewachsen. Nun zog der Boom nochmal an. China wurde zunächst dank günstiger Arbeitskräfte, die kontrolliert vom Land in die prosperierenden Städte zogen, zur „Werkbank der Welt“. Die Nachfrage nach Rohstoffen stieg weltweit rasant und viele Aktienkurse legten deutlich zu. Auch andere Emerging Markets profitierten. In dieser Phase wurden Investments in Schwellenländern immer populärer.

Doch nicht nur die Mittelzuflüsse in Emerging Markets Aktienfonds legten kräftig zu. Nachdem der Goldman-Sachs-Analyst Jim O’Neill prognostiziert hatte, dass die BRIC-Staaten (Brasilien, Russland, Indien, China) dank ihres anhaltend hohen Wirtschaftswachstums etablierte Märkte bei der Wertschöpfung spätestens 2050 einholen würden, stieg auch mit den kurz darauf vielfach aufgelegten BRIC-Fonds und -ETFs die Nachfrage von Privatanlegern rasch. Von 2001 bis zum Höhepunkt der Finanzkrise im September 2008 ging die Wertentwicklung solcher Portfolios vor allem nach oben. Insbesondere Asien wurde zur Lokomotive für das globale Wirtschaftswachstum. Zwischen 2001 und 2007 überflügelte der MSCI Emerging Markets den MSCI World um Längen.

Doch im September 2008 ging es im Zuge der Finanzkrise dann auch beim MSCI Emerging Markets Index rasant nach unten. Aber große Wachstumsmärkte reagierten deutlich schneller und entschlossener auf die Krise als die entwickelten Länder, sodass sich die Kurse schneller wieder erholten – bis der neuerliche Aufwind ab 2011 zum Erliegen kam.

Fazit: Emerging Markets differenziert betrachten

Im Jahr 2010 waren allein in Deutschland 30 teils milliardenschwere BRIC-Fonds erhältlich, obwohl die vier Volkswirtschaften nicht viel gemein hatten. Während China und Indien auch nach 2010 beständig relativ hohe Wachstumsraten generierten, enttäuschte Brasiliens Wirtschaftswachstum bald, da es stark auf Rohstoffexporten basierte und die häufigen staatlichen Interventionen für Verunsicherung sorgten.

Ähnliches gilt für Russland, das ebenfalls relativ eindimensional auf Rohstoffe ausgerichtet ist. Nach dem Überfall auf die Ukraine im Februar 2022 ist das Land ohnehin nicht mehr investierbar. Ab 2015 wurden immer mehr BRIC-Fonds geschlossen.

Grundsätzlich sind die Emerging Markets aufgrund unterschiedlicher wirtschaftlicher und politischer Systeme sowie der Struktur ihrer Kapitalmärkte sehr heterogen. Es macht daher wenig Sinn, das Investmentuniversum einzuschränken. Auch Pauschalierungen sind gefährlich: So profitieren von einem fallenden Ölpreis Nettoimporteure wie Indien und die Türkei, während Exportländer wie Russland und Saudi-Arabien darunter leiden.

Südkorea und Taiwan sind wiederum stark auf den Export fokussiert und damit anfällig für eine stotternde Weltkonjunktur – im Gegensatz zu den Philippinen, die über einen starken Binnenmarkt verfügen.

Phase 4: Die Konsolidierungsphase

Etwa ab 2011 tendierten die Aktienkurse in den Emerging Markets seitwärts. Als Gründe wurden das schwächere Wachstum in China und der damit einhergehende Verfall der Rohstoffpreise genannt, worunter vor allem Russland und Brasilien litten. Der von China induzierte Rohstoff Superzyklus und ein boomender Export hatte Strukturschwächen in vielen Ländern lange überdeckt.

China hatte in der Finanzkrise unter dem Rückgang des Welthandels gelitten. Danach legte die Regierung in Beijing mehr Wert auf die „Qualität als die Quantität des Wachstums“. Der Binnenmarkt und die Produktion von Hightech wurden gefördert, man versuchte sich unabhängiger vom Export zu machen. Manche Länder mit eindimensionaler Wirtschaftsstruktur sahen sich gezwungen, ihr Wachstumsmodell anzupassen.

So war die Hoffnung groß, als der heute umstrittene Präsident Enrique Nieto zu Beginn seiner Amtszeit 2012 in Mexiko umfassende Reformen ankündigte. Er schloss Steuerschlupflöcher und kürzte Treibstoffsubventionen. Die Einsparungen und Mehreinnahmen sollten in Bildung investiert werden. Zudem stellte er einen mehrjährigen Ausgabenplan für den Ausbau der Infrastruktur auf, den sein Nachfolger ab 2018 allerdings teilweise wieder zurücknahm.

In Indien vereinfachte der neu gewählte Premierminister Narendra Modi ab 2014 rechtliche Strukturen, führte beispielsweise rasch eine landesweit einheitliche Steuer auf Güter und Dienstleistungen (CST) ein. Diese war zuvor Sache der Einzelstaaten gewesen, was für viele Unternehmen einen enormen bürokratischen Aufwand nach sich zog. Weitere unternehmensfreundliche und wachstumsfördernde Strukturreformen waren eine Erneuerung des Insolvenzrechts und eine Neuordnung der Regulierung des Immobiliensektors. Auch die Investitionen in den Ausbau der physischen und digitalen Infrastruktur zahlten sich aus.

Fazit: Nur tragfähige Wachstumsmodelle bringen nachhaltig Erfolg

Reformen wie diese ziehen Investoren an. Daher schneiden langfristig Volkswirtschaften besser ab, die sich auf die Produktion von Waren und Dienstleistungen mit hoher Wertschöpfungstiefe spezialisieren. Auch Strukturreformen, eine Verbesserung der institutionellen Rahmenbedingungen und der Auf- und Ausbau der Infrastruktur, die die Logistikkosten verringern sowie die Reduktion der Auslandsabhängigkeit, sind essenziell, um Wachstum zu fördern.

So finden sich heute viele interessante Unternehmen im E-Commerce Bereich und bei Digitalbanken in Brasilien und Mexiko. In Indien half die Einführung einer eindeutigen Identifizierungsmöglichkeit (ADA) der Menschen in Kombination mit der zunehmenden Verfügbarkeit von bezahlbaren Smartphones und Datentarifen dabei, das ineffiziente System der Mittelsmänner bei staatlichen Transferleistungen abzulösen und verbesserte den Zugang zu Finanzdienstleistungen.

Phase 5: Die Hightech-Rally

Nachdem im November 2016 Donald Trump zum US-Präsidenten gewählt wurde und sich ein Handelskrieg zwischen den USA und China abzeichnete, schien sich das Sentiment weiter zu verschlechtern. Doch dann wurden US-Zinserhöhungen abgeblasen und 2017 sollte ein besonders gutes Jahr für Emerging-Markets-Aktien werden.

Vor allem in China waren die Anstrengungen in Sachen Hightech enorm. Ein landesweites 5G-Netz wurde zügig ausgebaut, Bildung und damit höher qualifizierte und besser bezahlte Jobs gefördert. Auf dem Markt mit mehr als einer Milliarde Konsumenten entstanden rasch mächtige Technologie-Konzerne und E-Commerce-Plattformen.

Auch in anderen asiatischen Ländern sowie in Lateinamerika wuchsen interessante Unternehmen vor allem in den Bereichen E-Commerce, Online-Gaming und -Bezahlsysteme heran. Zu dieser Zeit stellten chinesische Aktien etwa 40 Prozent am MSCI Emerging Markets Index und waren in vielen globalen Portfolios präsent.

Doch dann kritisierte Alibaba-Gründer Jack Ma Ende 2020 das chinesische Regime. Eine völlig unerwartete Regulierungswelle begann, die viele erfolgreiche Geschäftsmodelle der Branche in China empfindlich beschnitt und ihre Aktien auf Talfahrt schickte. Und so machen heute China-Aktien nur noch etwa ein Viertel im MSCI Emerging Markets Index aus.

Fazit: Diversifikation und ein smartes Investment-Universum

Die politischen Standards liegen in vielen aufstrebenden Volkswirtschaften oft unter denen der westlichen Demokratien. Dennoch sollte der Wille, politisch verantwortungsvoll zu handeln, aus unserer Sicht deutlich erkennbar sein. So ist die Einhaltung von Rechtsstaatsprinzipien, insbesondere der Schutz individueller Freiheits- und Eigentumsrechte, von grundlegender Bedeutung. Als förderlich erweisen sich stabile politische Verhältnisse, während Korruption, Vetternwirtschaft und politische Unsicherheit die Perspektiven eines Landes bedrohen.

In einigen Ländern ist erkennbar, dass sich die Regierung mit dem Ziel des persönlichen Machterhalts in die Wirtschaft einmischt. So war der russische Präsident Wladimir Putin nie zimperlich, wenn es darum ging, sich über Ämter und Institutionen hinwegzusetzen. Als Russland dann im März 2014 die Krim besetzte, betrug das Volumen der Kapitalabflüsse bereits ein Vielfaches des Jahres 2008, dem Höhepunkt der US-Subprime-Krise.

Schwierig fanden viele Investoren ab 2018 auch die Einmischung des türkischen Präsidenten Recep Erdoğan in die Notenbankpolitik seines Landes. Der Verfall des Außenwerts der Lira zeigt das Ausmaß des Vertrauensverlustes.

Manche Entwicklungen lassen sich nicht vorhersagen. Daher ist es wichtig, Vermögen über verschiedene Märkte und Branchen sinnvoll zu streuen. Dabei hat es sich vor allem in Krisen bewährt, einem Emerging-Markets-Portfolio auch Aktien von international tätigen Unternehmen aus etablierten Märkten mit starkem Geschäft in den Zukunftsmärkten beizumischen. Verwischen doch die Grenzen zunehmend: Viele Unternehmen aus den Wachstumsmärkten sind inzwischen weit über Landesgrenzen hinaus aktiv und bei immer mehr internationalen Konzernen hängt ein Gutteil des Geschäfts an den Emerging Markets.

Phase sechs: Ein Abschwung – und seine Gewinner

Nach Corona verschärften sich die geopolitischen Konflikte und der Handelskrieg zwischen den USA und China. Im Zuge der teils drakonischen Lockdowns in China waren zudem die Lieferschwierigkeiten in vielen Bereichen ab 2021 immens. Immer mehr international tätige Unternehmen begannen, ihre Produktionskapazitäten breiter aufzustellen.

Davon konnten Länder wie Indien, Indonesien und Mexiko profitieren. Sie ziehen immer mehr internationale Investoren an. Insbesondere Mexiko profitiert vom Nearshoring Trend der US-Industrie. Mehrere Produktionsanlagen für E-Autos und Batterien entstehen. Das dürfte mittelfristig für Arbeitsplätze und Wachstum sorgen. Jüngst hat Mexiko China sogar als wichtigstes Importland für die USA abgelöst.

Auch Indien und Indonesien zogen deutlich mehr internationale Investoren an. In Indonesien sorgten zunächst Nickelvorkommen für das Interesse von Batterieherstellern der Autoindustrie. Die Regierung sorgte dafür, dass nicht einfach der Rohstoff exportiert wird, sondern vor Ort Jobs geschaffen werden, was die Wertschöpfungstiefe des Landes verbessert hat.

Fazit: Positiver Ausblick

Bis Anfang 2024 blieb die Stimmung an den Emerging Markets gedämpft. Doch die vergangenen zehn Jahre müssen nicht unbedingt ein Indikator für die kommende Dekade sein: Haben doch viele bedeutende Emerging Markets bei den Fundamentaldaten aufgeholt und stehen heute deutlich robuster da.

Sie bieten, wie in der Boomphase ab 2001, vielfach bessere Wachstumschancen als manche der hochverschuldeten, entwickelten Volkswirtschaften – auch wenn Indizes diese Entwicklung noch nicht widerspiegeln.

Denn Emerging-Markets-Aktien sind am weltweiten Kapitalmarkt, angesichts ihres hohen Anteils an der globalen Wertschöpfung, immer noch unterrepräsentiert. Gute Gründe also, um dem Aktienportfolio sorgfältig ausgewählte Unternehmen aus den Emerging Markets beizumischen und dabei auf attraktive Geschäftsmodelle zu setzen, mit guter Marktposition, soliden Bilanzen und einem fähigen und integren Management.

Zum Video:

10 Jahre Flossbach von Storch - Global Emerging Markets Equities

Emerging Markets vor dem Comeback?

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2024 Flossbach von Storch. Alle Rechte vorbehalten.