In den USA sank die Inflation zuletzt rasant. Ist damit die Gefahr gebannt? Eine simple Rechnung zeigt: So einfach ist das nicht.

Kaum ein Thema ist derzeit so populär wie Inflation. Wenn die Preise steigen, hat das zahlreiche Nebenwirkungen, nicht nur im privaten Portemonnaie. Die Notenbanken ziehen die Zinsen hoch, was wiederum private wie gewerbliche Kreditnehmer belastet. Eine restriktive Geldpolitik wird schnell zur Wachstumsbremse, Existenzen stehen auf dem Spiel.

Umso erfreulicher erscheint daher die Inflationsentwicklung in den USA. In der größten Volkswirtschaft der Welt stiegen die Preise zuletzt deutlich langsamer. War‘s das nun mit der Inflation?

Eines vorneweg: Wir wissen natürlich nicht (wie Notenbanker und manche Prognostiker auch), wie sich die Inflation in den kommenden Monaten macht. Zumindest aus einer rein mathematischen Sicht erscheint ein weiterer Rückgang allerdings unwahrscheinlich. Die folgende Betrachtung ist also eine rein rechnerische – und sollte daher bitte nicht als (Inflations-) Prognose verstanden werden.

Ein Rechenexempel, das nachdenklich stimmt

In den vergangenen zwölf Monaten ist der Konsumentenpreisindex (CPI) in den USA von 9,1 Prozent auf 3,1 Prozent gefallen. Dieser Rückgang vermittelt hier und da den Eindruck, als sei das Thema Inflation vom Tisch („Wenn das in dem Tempo weitergeht, dann…“). Dabei könnten die großen Sprünge nach unten erst einmal vorbei sein. Selbst dann, wenn sich die monatlichen Preissteigerungsraten zwischen 0,2 und 0,3 Prozent einpendeln, was übrigens genau der Inflationsrate entspräche, die wir jetzt erreicht haben.

Um mal ein Gefühl von der Inflations-Dynamik im ersten Halbjahr zu vermitteln, lohnt der Blick auf die monatliche Veränderung. Sie lag bei +0,8 Prozent (Januar), +0,6 Prozent (Februar), +0,3 Prozent (März), +0,5 Prozent (April), +0,3 Prozent (Mai) und +0,3 Prozent (Juni).

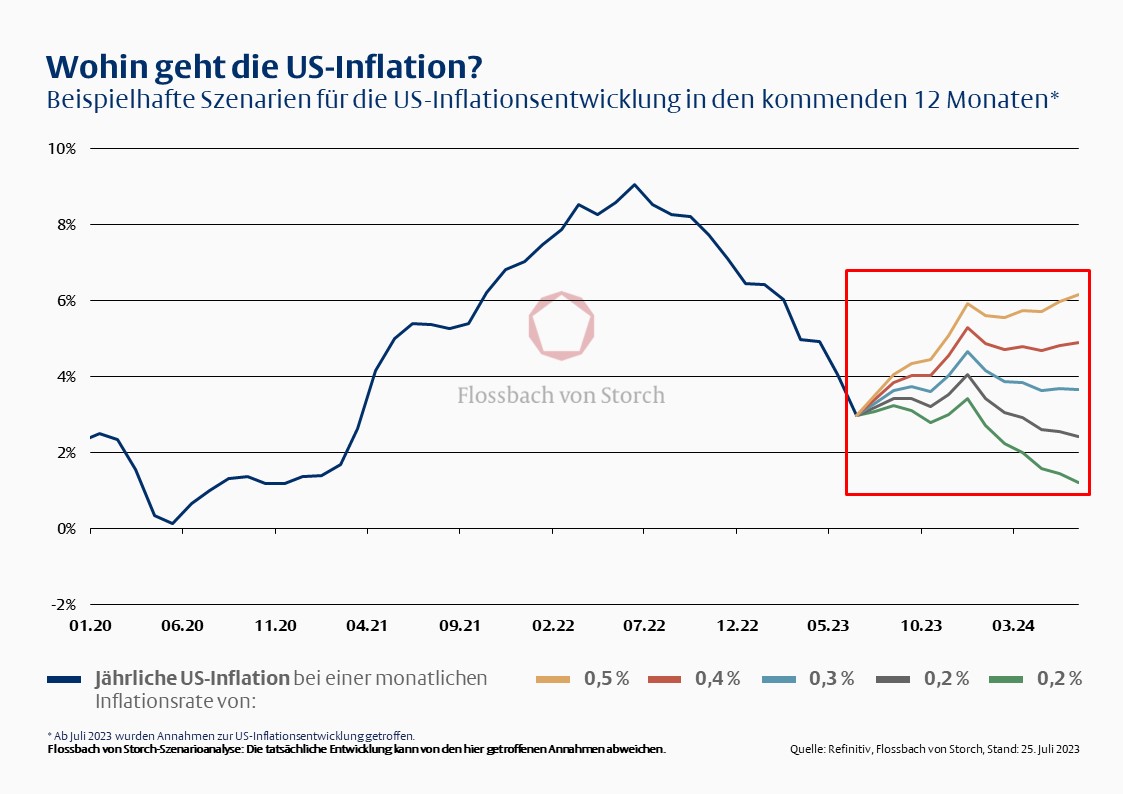

Die folgende Grafik zeigt, wie sich der Konsumentenpreisindex über die kommenden Monate unter der Annahme einer konstanten Veränderung entwickeln würde. Das Ergebnis: Selbst, wenn sich die monatliche Veränderungsrate im zweiten Halbjahr konstant bei +0,2 Prozent einpendeln würde (ein Wert, der im ersten Halbjahr übrigens nicht ein einziges Mal erreicht wurde), würde die „Inflationsrate“ von aktuell 3,1 erst einmal wieder auf 4,0 Prozent zulegen.

Pendelt sich die monatliche Preissteigerung bei jenen 0,3 Prozent ein, die in den zurückliegenden vier Monaten drei Mal erreicht wurde, würde dies einen Anstieg des US-CPI bis Jahresende auf 4,7 Prozent bedeuten. Die Resonanz in diesem Falle wäre groß: Ein, zwei Ausreißer nach oben dürften gegen Jahresende wohl für Schlagzeilen wie „US-Inflation wieder bei 5 Prozent“ sorgen ...

Wie gesagt – hier geht es nur um ein mathematisches Beispiel, das die Mechanik hinter der Inflationsrate plastisch machen soll. Und natürlich gibt es zig verschiedene Messvarianten, darunter etwa die „Headline“-, „Core“- oder „Supercore“-Inflation, immense Unterschiede zwischen den USA und Europa, saisonale Datenadjustierungen, um nur einige Beispiele zu nennen. Selbstverständlich ist auch keine konstante Inflationsveränderung zu erwarten.

Unser Chart soll lediglich zeigen, dass der basiseffektbedingte Rückenwind (oder Gegenwind – je nach Sicht) erst einmal vorbei ist. Dieser könnte wegen der hohen Veränderungsraten im Januar und Februar erst mit dem nächsten Jahreswechsel wieder einsetzen.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.