Es gibt Ereignisse im Leben, die plötzlich einen Geldsegen mit sich bringen – vorhersehbar oder unvorhersehbar. Eine Erbschaft, eine Schenkung oder die Auszahlung einer Kapitallebensversicherung kann so ein Ereignis sein. Doch während es sich bei einer Erbschaft oder einer Schenkung – wie der Name schon sagt – um geschenktes Geld handelt, hat man das Vermögen, das man bei der Auszahlung einer Lebensversicherung erhält, selbst hart erarbeitet.

Mit selbst erarbeitetem Vermögen (zum Beispiel aus einer Kapitallebensversicherung) gehen Menschen meistens vernünftiger um als mit solchem, das sie von Dritten erhalten haben. So wird es häufiger zur Sicherung des eigenen Lebensstandards, zum Beispiel für die Altersvorsorge, verwendet, wie eine Studie des Flossbach von Storch Research Institute zeigt. Zudem ist es eher mit positiven Emotionen verknüpft. Im Gegensatz zur Erbschaft leiden die Sparer leiden nicht unter Trauer, Verlust oder gar Schuldgefühlen.

Auszahlung einer Lebensversicherung

Die meisten Versicherten entscheiden sich bei der Auszahlung einer Lebensversicherung dafür, das ausgezahlte Kapital in sofort beginnende oder aufgeschobene Rentenversicherungen zu investieren. Die Studie zeigt, dass zwei von drei Euro neu angelegter Einmalbeträge auf Rentenversicherungen entfallen. Dabei könnten die Versicherten in puncto Altersvorsorge von anderen Anlageformen deutlich mehr profitieren, wie Studienautor Sven Ebert in einer weiteren Studie zeigt: Private Rente, Anleihen oder Umkehrhypothek – wie teilt man sich sein Kapital im Alter ein?

Rentenversicherung oder Aktieninvestment?

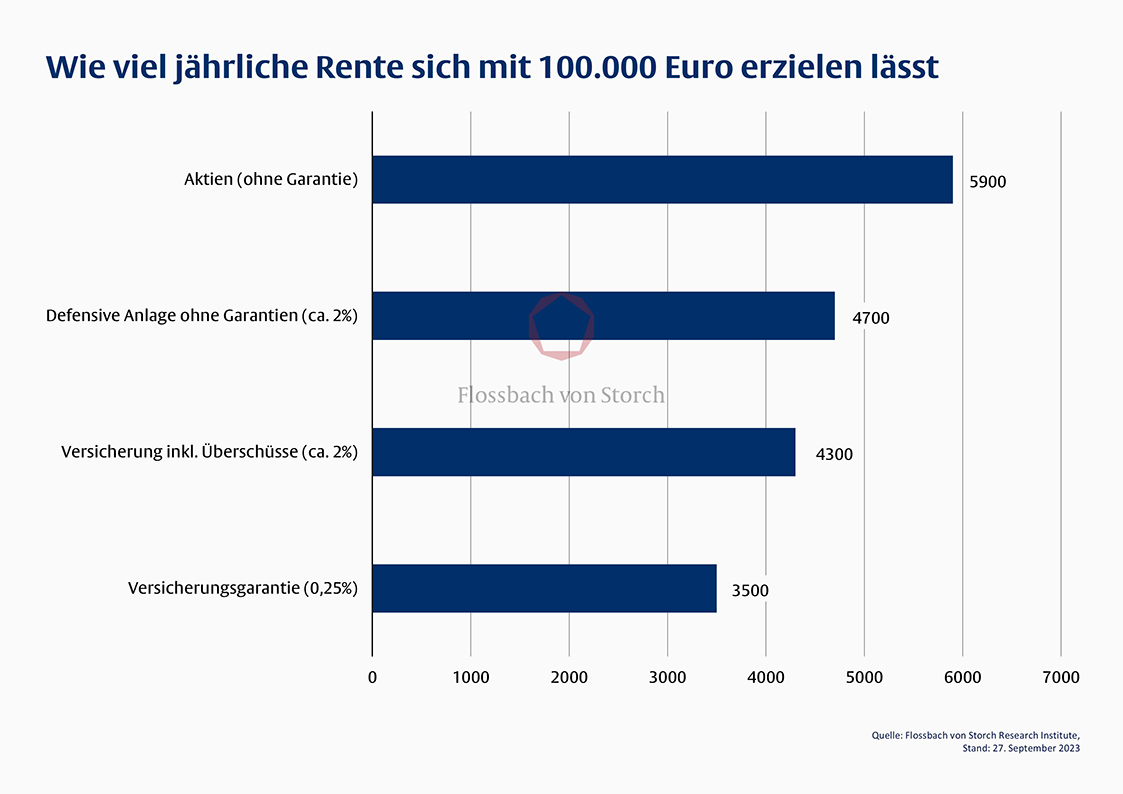

Investiert man mi 65 Jahren 100.000 Euro in eine Rentenversicherung, bekommt man demnach (Stand Oktober 2023) garantiert bis zum Ende seines Lebens je nach Versicherungsgesellschaft zwischen 3.300 und 3.500 Euro jährliche Rente. Würde man 100.000 Euro jedoch für 30 Jahre sicher, also zum Beispiel in Staatsanleihen mit geringem Ausfallrisiko anlegen, könnte man alternativ bei einem jährlichen Zins von 2,5 Prozent mit 3.400 Euro Rente rechnen und im Alter von 95 Jahren bei einer angenommenen Inflationsrate von 2,5 Prozent kaufkraftbereinigt noch ein (reales) Restvermögen von 30.000 Euro besitzen. Würde man auf das Restvermögen verzichten, könnte man sich von der Geldanlage 30 Jahre lang selbst eine Rente von 4.700 Euro auszahlen. Mit einem Aktieninvestment, das fünf Prozent Rendite abwirft, kommt man sogar auf eine jährliche Rente von 6.500 Euro, wie die Grafik des Research Institute zeigt.

Die passende Anlagestrategie

Doch natürlich sind Investitionen am Kapitalmarkt immer mit Unsicherheiten verbunden. Versicherte beziehungsweise Anleger müssen sich immer darüber klar sein, dass der Wert ihres Vermögens Schwankungen unterliegen kann. Generell gilt: Je höher der Anteil an Aktien ist, desto höher können die Renditen ausfallen – aber auch die Wertschwankungen. Daher muss sich jeder Einzelne darüber klar werden, bei welchen Schwankungen er oder sie nachts noch ruhig schlafen kann – vor allem, wenn es um die Altersvorsorge geht. Zudem gilt es, sich über seine kurz- und mittelfristigen Liquiditätsbedarfe Gedanken zu machen. Andernfalls könnte man in schlechten Marktphasen zu Verkäufen gezwungen sein.

Ihre Bedürfnisse im Fokus

Bei Flossbach von Storch ONE fragen wir deswegen die Bedürfnisse unserer Kunden genau ab, bevor wir Ihnen eine unserer sieben Anlagestrategien empfehlen. Bei der Strategie ONE 25 beträgt die maximale Aktienquote 25 Prozent, bei der Strategie ONE 85 hingegen 85 Prozent. Mehr zu unseren Anlagestrategien hier.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.